1、國產(chan) 化率提高至65%以上。伴隨著:一、銳科產(chan) 能全麵恢複,銳科、創鑫、GW、飛博、凱普林、長光華芯、長飛光纖等廠商的新增產(chan) 能逐步釋放;二、銳科、創鑫萬(wan) 瓦級激光器技術及穩定性逐步成熟;三、銳科等廠商在新工藝上的突破,國產(chan) 激光器廠商將進一步擴大市場份額,預計2021年國產(chan) 化率提高至65%以上。

2、主流功率段惡性價(jia) 格戰停歇,超高功率成主戰場。困擾激光器行業(ye) 三年之久的惡性價(jia) 格戰有望在2021年停歇,降價(jia) 以成本降幅為(wei) 限。IPG囿於(yu) 成本以及顧忌全球市場無力降價(jia) ,銳科將著力修複利潤,創鑫需要盡力符合上市要求。總體(ti) 而言,在需求預計較好、成本絕對金額下降空間不大、關(guan) 稅穩定的2021年,主要參與(yu) 者對主流功率段平穩的價(jia) 格有一定的共識。但是,6kW以上高功率激光器在技術成熟帶動成本下降局麵下仍有降價(jia) 空間,加速激光平價(jia) 普及。

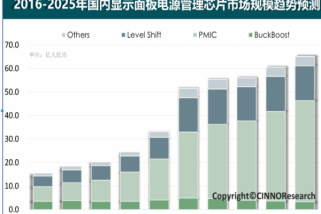

3、全行業(ye) 產(chan) 值突破110億(yi) 元。光纖激光器行業(ye) 產(chan) 值2020年預計突破90億(yi) 元,2021年將突破110億(yi) 元。2021年,中國仍將是世界經濟複蘇的火車頭,國外受疫情影響滯後需求開始釋放,國內(nei) 外需求疊加,同時價(jia) 格降幅較小,行業(ye) 產(chan) 值將大幅增長。

4、高功率化持續演繹。得益於(yu) 在切割速度、質量、綜合效率上的突出表現,高功率激光器迅速打開了市場。2020年,國產(chan) 萬(wan) 瓦級激光器銷售量大爆發,國產(chan) 化率由2019年不足10%迅速提高到2020年接近40%。預計2021年國產(chan) 高功率激光器仍將獲得市場青睞,市占率達到60%以上。產(chan) 品上,40kW多模連續光纖激光器、12kW單模塊激光器將實際出貨,正式拉開等離子切割替代進程。

5、激光全產(chan) 業(ye) 證券化加速。激光行業(ye) 市場規模逐年增長以及產(chan) 業(ye) 鏈分工形成的專(zhuan) 業(ye) 化,5億(yi) 元產(chan) 值以上的公司數量和質量大幅增加,預計2021年提交IPO/上市10家公司,重大投融資事件10起以上,激光全產(chan) 業(ye) 鏈得到資本重點關(guan) 注及扶持。

6、上遊零部件公司技術達到國際領先水平。IPG始終堅持垂直化生產(chan) ,最高曾占據70%的全球市場份額,極大壓製了激光器零部件廠商的發展。然而國內(nei) 激光器行業(ye) 以挑戰者的姿態橫空出世,以長光華芯、星漢激光為(wei) 代表的芯片、泵浦源廠商,以睿芯光纖、長飛光纖為(wei) 代表的特種光纖廠商均成功配套國產(chan) 激光器,技術水平已達到國際領先水平,幫助國產(chan) 激光器零部件自製化率、國產(chan) 化率大幅提高。

7、萬(wan) 瓦級切割頭國產(chan) 化。普雷茨特高端切割頭售價(jia) 昂貴,阻礙了萬(wan) 瓦級激光切割設備的普及。2021年萬(wan) 瓦級激光器價(jia) 格競爭(zheng) 將帶動切割頭國產(chan) 化,柏楚電子或執牛耳。

8、激光器上遊零部件專(zhuan) 業(ye) 化分工趨勢確立。伴隨著行業(ye) 規模增長、技術迭代速度放緩,專(zhuan) 業(ye) 化分工是發展的必然趨勢。核心零部件技術門檻高、固定資產(chan) 投入大,如激光芯片環節長光華芯、星漢激光、凱普林、淩雲(yun) 光紛紛籌劃上市,而有源光纖環節長飛光纖、光學材料環節福晶科技均已大批量成熟供貨。國內(nei) 製造業(ye) 環境中,若市占率小於(yu) 50%、無法發揮出規模效應,那麽(me) 專(zhuan) 業(ye) 化分工無論是在推動技術進步還是在降低成本方麵均有明顯優(you) 勢。

9、新工藝、新應用持續突破。數千瓦級脈衝(chong) 激光器用於(yu) 清洗、高功率激光器用於(yu) 熔覆、萬(wan) 瓦級,激光器廠商利用底層設計優(you) 勢,自行研發設備拓展激光清洗、熔覆市場。鈑金切割中,中高功率切管機、超高功率坡口切割繼續替代傳(chuan) 統工藝。萬(wan) 瓦激光複合焊提供新的工藝解決(jue) 方案。

10、激光工藝從(cong) 通用向行業(ye) 專(zhuan) 用發展。鋰電池精密生產(chan) 依賴激光工藝,2021年寧德時代將帶頭開啟激光設備國產(chan) 替代進程。太陽能矽片無損切割全麵使用激光工藝。工程機械、軌交裝備、船舶等行業(ye) 中厚板切割開啟激光切割設備導入。

轉載請注明出處。

相關文章

相關文章

熱門資訊

熱門資訊

精彩導讀

精彩導讀

關注我們

關注我們