英諾激光科技股份有限公司創業(ye) 板上市申請在6月22日被深交所正式受理。

英諾激光主營業(ye) 務為(wei) 研發、生產(chan) 和銷售微加工激光器和定製激光模組,是國內(nei) 領先的專(zhuan) 注於(yu) 微加工領域的激光器生產(chan) 商和解決(jue) 方案提供商。

英諾激光本次擬募集資金4.85億(yi) 元,其中1.5億(yi) 擬補充流動資金。

保薦人(主承銷商)為(wei) 長城證券股份有限公司,律師事務所為(wei) 北京市信格律師事務所,審計及驗資複核機構為(wei) 大華會(hui) 計師事務所(特殊普通合夥(huo) ),資產(chan) 評估機構開元資產(chan) 評估有限公司。

7月17日,英諾激光收到深交所問詢。

問題主要集中以下9個(ge) 方麵:

1.關(guan) 於(yu) 2019年12月銷售收入占比較高

2.關(guan) 於(yu) 客戶翔聲激光、國人光速、韻騰激光

3.關(guan) 於(yu) 毛利率

4.關(guan) 於(yu) 技術路線

5.關(guan) 於(yu) 原材料采購

6.關(guan) 於(yu) 存貨

7.關(guan) 於(yu) 收入確認

8.關(guan) 於(yu) 激光配件銷售

9.關(guan) 於(yu) LENS 切割模組

在關(guan) 於(yu) 2019年12月銷售收入占比較高問題中,深交所注意到,發行人報告期各期12月的銷售占比分別為(wei) 12.26%、9.75%、22.53%。反饋意見回複顯示,2019 年 12 月發行人對弘信電子、國奧科技、翔聲激光、火焱激光的銷售金額分別為(wei) 1,805.31 萬(wan) 元、486.73 萬(wan) 元、407.08 萬(wan) 元、185.84 萬(wan) 元,占對上述客戶 2019 年銷售額的 96.01%、83.12%、20.48%、19.54%,且對上述客戶的期末應收賬款金額較大、截至反饋意見回複日的期後回款金額較少。

深交所要求發行人披露對上述客戶的 12 月銷售事項所對應的簽訂合同時間、發貨時間、驗收時間、收入確認時間,並結合報告期內(nei) 同類產(chan) 品的平均收入確認時長,分析對上述客戶的 12 月銷售事項的收入確認時長是否明顯較短,是否存在突擊確認收入的情形?

從(cong) 上表中可以發現,弘信電子、國奧科技、翔聲激光、火焱激光收入確認時間集中在 2019 年 12 月末,而且國奧科技、翔聲激光激光器發貨時間與(yu) 簽收時間同一天。

此外,英諾激光與(yu) 國奧科技2019年12月25日簽署的5台超快激光器交貨時間僅(jin) 為(wei) 2天,火焱激光2019年11月21日簽署的3台超快激光器交貨時間僅(jin) 為(wei) 1天。

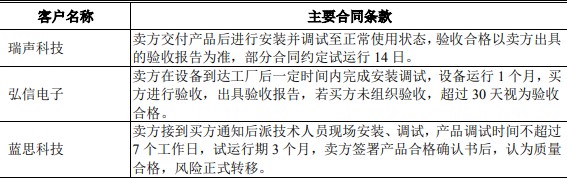

在收入確認問題中,英諾激光定製激光模組產(chan) 品交付客戶後,會(hui) 涉及安裝、調試及試運行等環節,收入確認時點為(wei) 客戶出具驗收報告。

根據約定,公司與(yu) 上述 3 家客戶驗收時長為(wei) 1-3 個(ge) 月。

報告期內(nei) ,英諾激光定製激光模組客戶主要為(wei) 規模較大、行業(ye) 地位重要的戰略客戶,且主要客戶僅(jin) 有 3 家,其中,瑞聲科技為(wei) 2017 年至 2019 年持續保持合作的客戶,2019 年新增弘信電子和藍思科技。根據報告期內(nei) ,公司對主要激光模組客戶產(chan) 品交付後的安裝、調試及試運行的平均時長分別為(wei) 18.21 天、17.33 天和 30.67 天,平均驗收時長短於(yu) 合同約定的驗收時長。

然而即使平均驗收時長短於(yu) 合同約定的驗收時長,我們(men) 發現,英諾激光給弘信電子30台定製FPC激光切割模組,發貨時間為(wei) 12.4-12.25,驗收時間為(wei) 12.31,12.31當時確認收入。

資料顯示,弘信電子為(wei) 公司 2019 年 10 月份達成合作意向的新客戶,根據雙方商定的進度,公司於(yu) 2019 年 12 月按時交付 FPC 激光切割模組產(chan) 品,銷售金額為(wei) 1,805.31 萬(wan) 元,占 2019 年 12 月主營業(ye) 務收入、全年主營業(ye) 務收入的比例分別為(wei) 22.60%、5.09%

深交所顯然也注意到了,在問詢函中要求:(1)發行人結合與(yu) 主要定製激光模組客戶的合同條款,披露報告期各期定製激光模組交付客戶後的安裝、調試及試運行的平均時長,分析上述時長報告期各期是否發生較大變化、與(yu) 同行業(ye) 是否存在較大差異,客戶出具驗收報告的具體(ti) 時點。(2)結合上述客戶采購發行人產(chan) 品的用途、使用時點及相關(guan) 證明材料,披露上述客戶對發行人的采購與(yu) 客戶的相關(guan) 需求及需求時點是否匹配,是否存在采購後尚未使用的情形;(3)披露國奧科技 2018 年 11 月成立,發行人 2019 年即向其大額銷售的合理性。

針對英諾激光客戶翔聲激光、國人光速、韻騰激光,深交所注意到,(1)報告期內(nei) 發行人對翔聲激光銷售金額分別為(wei) 723.85 萬(wan) 元、796.30 萬(wan) 元和 1,987.24 萬(wan) 元,對國人光速銷售金額分別為(wei) 87.45 萬(wan) 元、140.52 萬(wan) 元和 1,468.26萬(wan) 元。上述兩(liang) 名客戶 2019 年向發行人采購金額占其自身同類產(chan) 品采購金額的比例分別為(wei) 99%、80%。(2)發行人對客戶韻騰激光 2018 年、2019 年銷售金額為(wei) 750.11 萬(wan) 元、652.72萬(wan) 元,2019 年期末應收賬款餘(yu) 額為(wei) 1,037.36 萬(wan) 元,逾期 639.26 萬(wan) 元,期後回款31.80 萬(wan) 元,計提壞賬準備 111.70 萬(wan) 元,發行人前董事、第二大股東(dong) 紅粹投資的第一大出資人侯毅通過加法基金間接持有韻騰激光 0.002%股權。

深交所要求英諾激光:

(1)結合翔聲激光、國人光速的主要財務數據,披露報告內(nei) 發行人對上述客戶銷售金額增長較快的原因、與(yu) 客戶的主要財務數據、業(ye) 務需求是否匹配,對發行人采購占比較高的原因;

(2)結合韻騰激光的主要財務數據、期後回款情況,披露發行人對其銷售金額與(yu) 其業(ye) 務需求是否匹配,在其回款較差的情形下繼續向其銷售的合理性,是否存在資金無法收回的風險,壞賬準備計提是否充分,發行人及其關(guan) 聯方是否與(yu) 侯毅存在資金往來、業(ye) 務往來。

轉載請注明出處。

相關文章

相關文章

熱門資訊

熱門資訊

精彩導讀

精彩導讀

關注我們

關注我們