三、 光伏主原料鏈發展情況

下遊-係統

(1)應用場景

光伏的下遊係統為(wei) 資本密集型行業(ye) ,裝機量的不斷增長依賴持續不斷的資金投入,終端應用主要為(wei) 大型地麵電站和小型分布式光伏電站:

地麵電站與(yu) 公共電網相連接且共同承擔供電任務,一般位於(yu) 郊區或偏遠荒漠、丘陵。

分布式光伏電站在用戶場地附近建設,運行方式以用戶側(ce) 自發自用、多餘(yu) 電量上網,且在配電係統平衡調節為(wei) 特征。分布式光伏強調就地消納,包括水麵光伏電站,漁光互補電站,畜光互補電站,農(nong) 光互補電站,村級電站,光伏幕牆,光伏車棚,工商業(ye) 屋頂電站,以及戶用光伏等。

(來源:中國光伏行業(ye) 協會(hui) )

(來源:中國光伏行業(ye) 協會(hui) )

隨著電網的優(you) 化升級,西北地區電力消納或有所緩解;同時在大規模平價(jia) 項目、特高壓建設、電改、光伏+等因素驅動下,未來的增量將主要集中在集中式地麵電站,成為(wei) 電網能源側(ce) 的重要部分。此外,光伏發電作為(wei) 可移動電源,在消費品領域及BIPV領域的推廣,預計“十四五”中後期,分布式光伏占比或將回升。

2019-2025年我國不同類型光伏應用市場變化趨勢(來源:中國光伏行業(ye) 協會(hui) )

(2)生產(chan) 成本構成

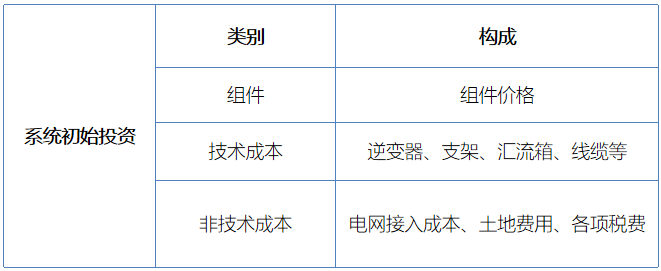

光伏初始投資成本包括組件價(jia) 格、技術成本、非技術成本,技術成本指各類支持光伏係統發電的配套設備,非技術成本指的是電網接入成本、土地費用、各項稅費等與(yu) 光伏技術發展無關(guan) 的成本。

係統初始投資成本構成(來源:中國光伏行業(ye) 協會(hui) )

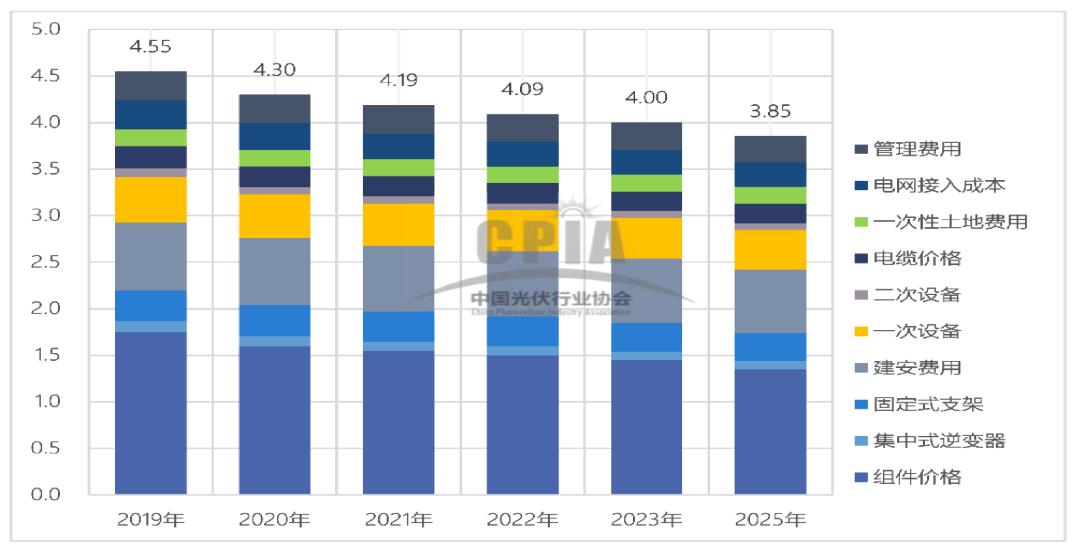

光伏初始投資成本持續下降。

2019年地麵光伏係統初始全投資成本為(wei) 4.55元/W,較2018年下降7.5%,組件占比38.5%,非技術成本約占17.6%(不含融資成本),較2018年上升0.8%,未來組件價(jia) 格將持續降低,其他成本降幅不大。

2019-2025年我國地麵光伏係統初始投資變化趨勢(單位:元/W)(來源:中國光伏行業(ye) 協會(hui) )

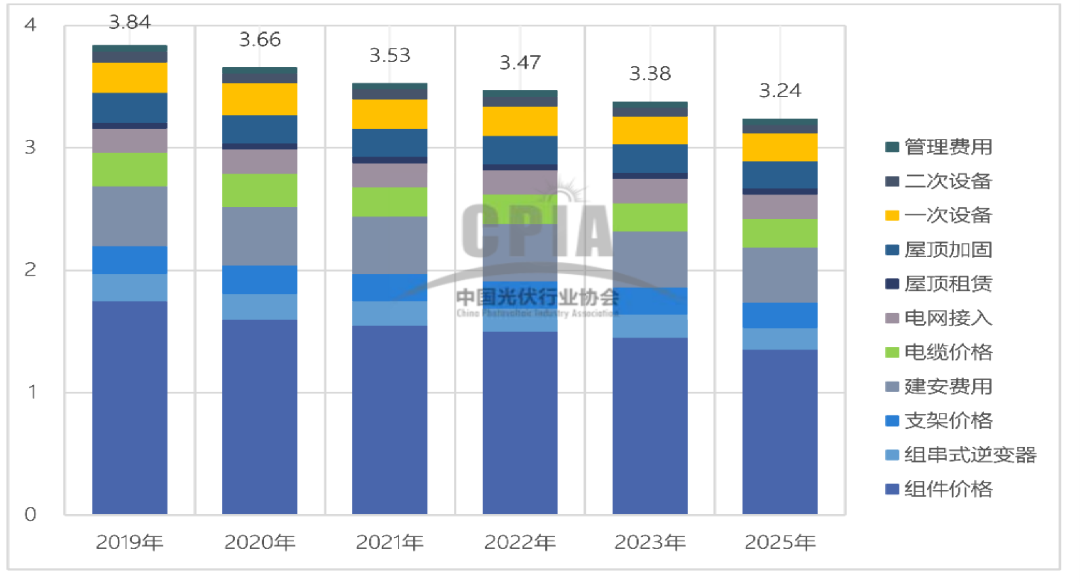

2019年工商業(ye) 分布式光伏係統初始投資成本為(wei) 3.84元/W,未來支架價(jia) 格、建安費用、電網接入、屋頂租賃及屋頂加固的費用繼續下降的可能性較低。

2019-2025年我國工商業(ye) 分布式光伏係統初始投資變化趨勢(單位:元/W)(來源:中國光伏行業(ye) 協會(hui) )

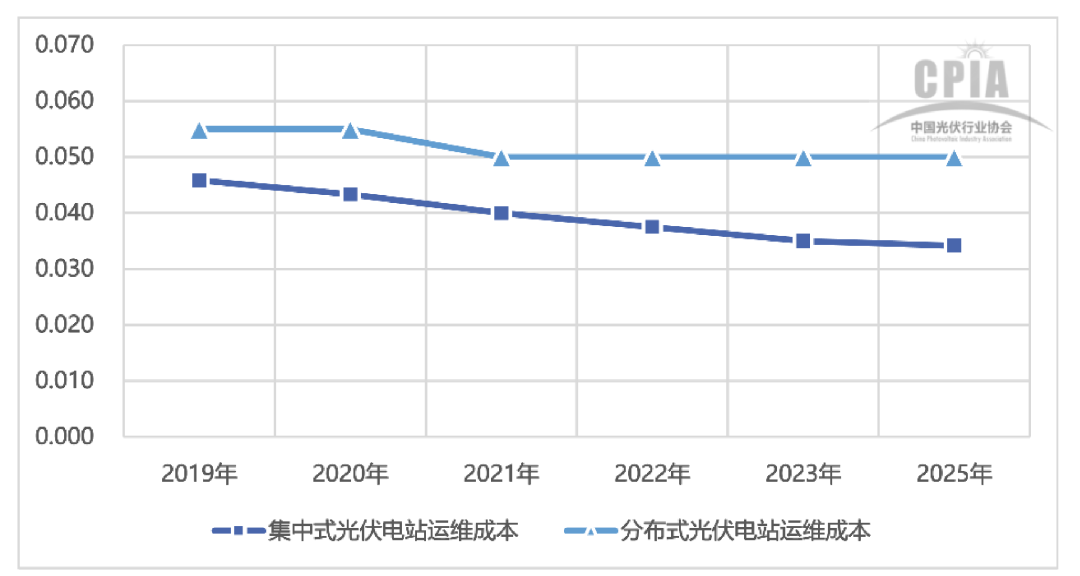

電站運維成本相比初始投資較小,主要為(wei) 預防性維護、周期性維護及定期的設備性能測試等。2019年分布式光伏係統運維成本為(wei) 0.055元/W/年,集中式地麵電站為(wei) 0.046元/W/年,未來幾年地麵光伏電站及分布式係統的運維成本將持續保持這個(ge) 水平並略有下降。

2019-2025年我國電站運維成本變化趨勢(單位:元/W/年)(來源:中國光伏行業(ye) 協會(hui) )

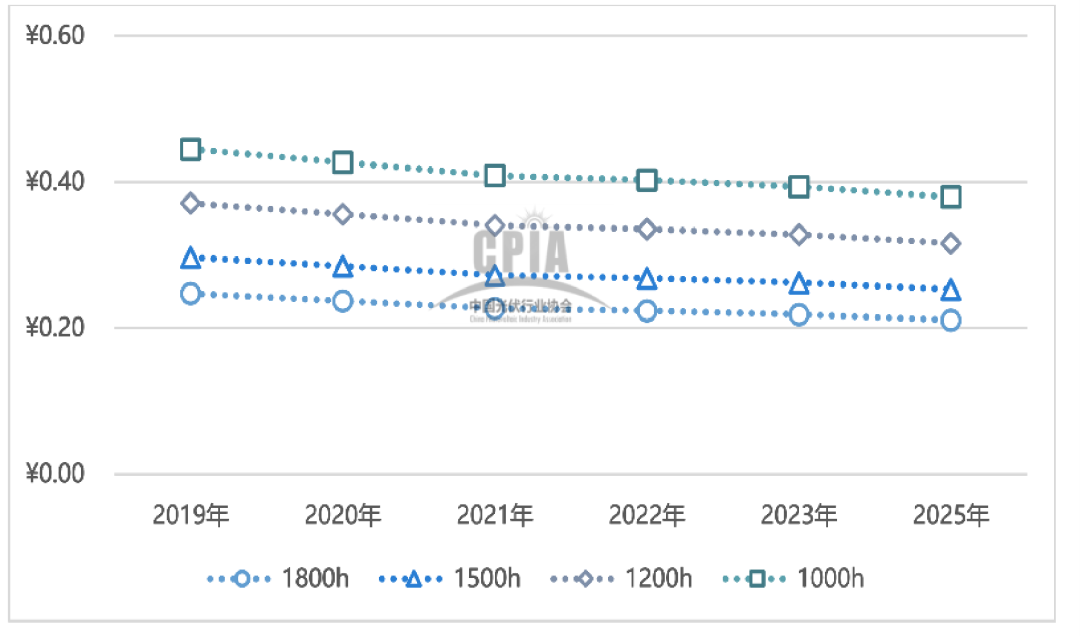

光伏市場從(cong) 補貼驅動步入平價(jia) 時代,核心評價(jia) 指標將從(cong) 內(nei) 部收益率(IRR )向度電成本(LCOE)切換,度電成本與(yu) 初始投資、運維費用、發電小時數有關(guan) ,2019年全投資模型下地麵光伏電站在1800小時、1500小時、1200小時、1000小時等效利用小時數的LCOE分別為(wei) 0.28、0.34、0.42、0.51元/kWh,分布式光伏發電係統分別為(wei) 0.25、0.30、0.37、0.45元/kWh。

據CPIA預測,預計2021年後光伏電站在大部分地區可實現與(yu) 煤電基準價(jia) 同價(jia) ,工商業(ye) 分布式光伏發電已實現用電側(ce) 平價(jia) ,預計未來1-2年可實現居民用電側(ce) 平價(jia) 。

2019-2025年光伏地麵電站不同等效利用小時數LCOE估算(單位:元/kWh)(來源:中國光伏行業(ye) 協會(hui) )

2019-2025年我國光伏分布式電站不同等效利用小時數LCOE估算(單位:元/kWh)(來源:中國光伏行業(ye) 協會(hui) )

(3)主要廠商和競爭(zheng) 格局

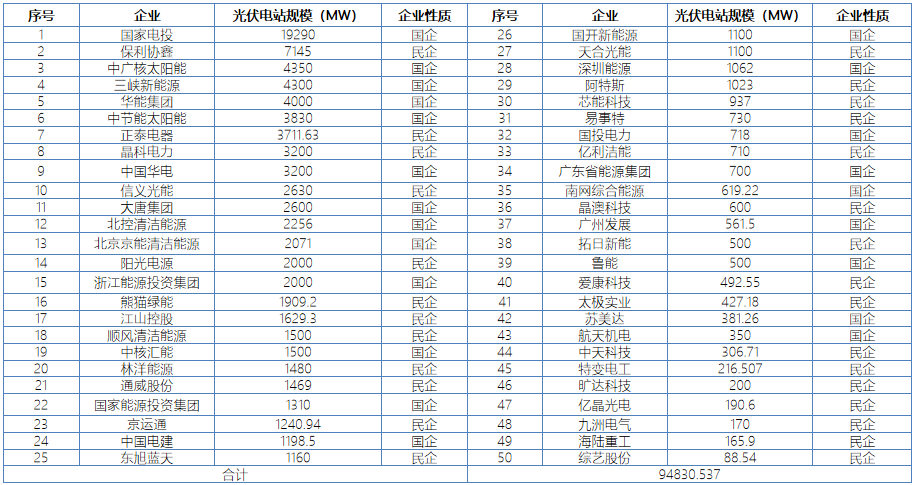

據北極星太陽能光伏網統計,截至2019年底,TOP50光伏投資商持有的電站規模達到95GW,占全國累計裝機規模的46%。其中國企22家,民企28家。就規模而言,國企持有光伏電站規模總計57.9GW,占比61%。2018年,約70%的光伏電站由民營企業(ye) 投資,光伏電站投資商格局已然生變。

2019年底國內(nei) 光伏電站投資商榜單(來源:中國光伏行業(ye) 協會(hui) )

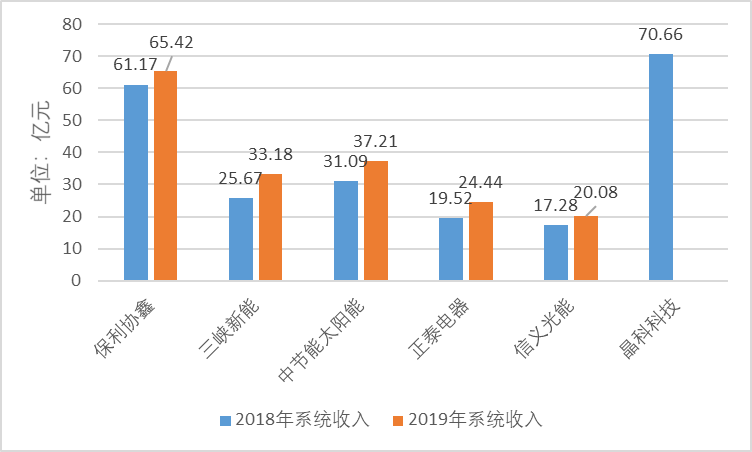

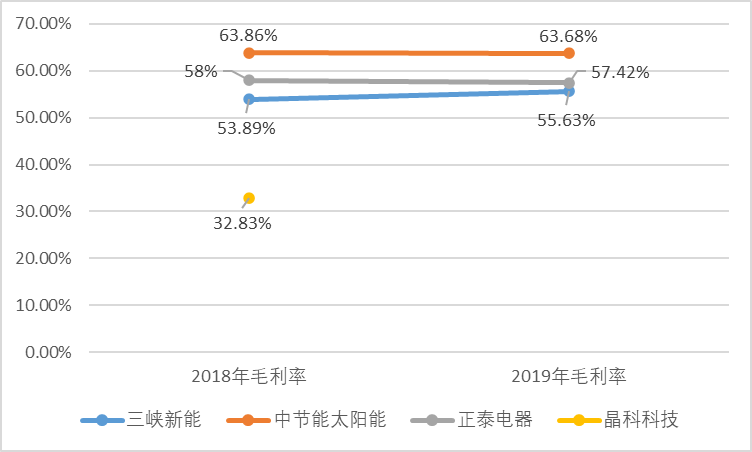

我國前十大光伏電站投資企業(ye) 中,上市公司有6家,除保利協鑫、正泰電器外,主營業(ye) 務多集中在下遊環節。係統收入方麵,晶科科技包含電站建設業(ye) 務,其他主要為(wei) 運營發電。在太陽能電力銷售方麵的業(ye) 績表現均呈上升趨勢。

上市公司2018-2019年光伏係統收入指標(來源:中國光伏行業(ye) 協會(hui) )

上市公司2018-2019年光伏係統毛利率指標(來源:中國光伏行業(ye) 協會(hui) )

四、光伏子產業鏈發展情況

光伏產業輔料及係統部件

(1)光伏漿料

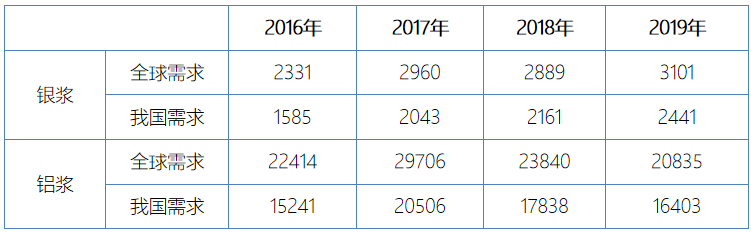

單片電池片的漿料耗量繼續下降。根據各類電池市場占比及對應的漿料消耗情況測算,2019年全球銀漿總需求量為(wei) 3101噸,鋁漿總需求量為(wei) 20835噸;我國銀漿總需求量為(wei) 2441噸,鋁漿總需求量16403噸。鋁漿總需求量下滑,除了鋁漿在單片電池片耗量較少外,更主要的原因是雙麵電池的市場占比提升,2019年占比約為(wei) 14%,同比增長4個(ge) 百分點。

2016-2019年全球/我國太陽能電池漿料需求情況(噸)(來源:中國光伏行業(ye) 協會(hui) )

漿料國產(chan) 化進程進一步加快。得益於(yu) 近年來我國光伏產(chan) 業(ye) 的蓬勃發展,正麵銀漿市場需求持續增長,正麵銀漿國產(chan) 化訴求亦隨之增加。雖然當前正麵銀漿市場占比較高的還是進口漿料企業(ye) ,但是隨著國產(chan) 正麵銀漿的技術含量、產(chan) 品性能及穩定性的持續提升,且還具備一定的成本優(you) 勢,因此國產(chan) 正麵銀漿競爭(zheng) 力正在逐步上升。

市場競爭(zheng) 日益加劇,國內(nei) 企業(ye) 整體(ti) 利潤較低。近年來,以無錫帝科、蘇州晶銀、廣州儒興(xing) 、浙江光達、南通天盛等為(wei) 代表的國內(nei) 漿料企業(ye) 通過持續研發和技術進步,實現了國產(chan) 漿料質量和性能的快速提升,打破了國內(nei) 光伏漿料長期依賴國外巨頭的市場格局。隨著漿料的國產(chan) 化程度在不斷上升,良好的市場前景逐漸吸引了更多的競爭(zheng) 對手,使得漿料環節的市場競爭(zheng) 日益加劇,國內(nei) 企業(ye) 整體(ti) 利潤較低。

(2)光伏背板

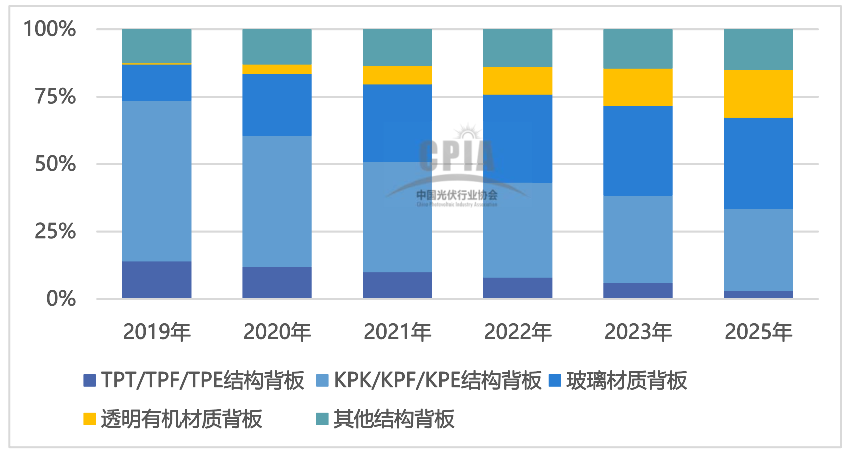

按材料分類,目前市場上背板主要分為(wei) 有機高分子類和無機物類,有機高分子類包括雙麵含氟、單麵含氟和不含氟三類,無機物類主要為(wei) 玻璃。

目前,市場上有機薄膜背板仍為(wei) 主流,2019年占比約為(wei) 86.5%;玻璃背板為(wei) 輔,主要用於(yu) 雙玻組件,占比約為(wei) 13.5%。隨著組件功率的提升,光伏背板在單瓦組件成本構成中占比約3%左右。隨著後續透明背板的用量增加,預計透明背板的成本和售價(jia) 會(hui) 進一步下降。整體(ti) 來看,在行業(ye) 整體(ti) 降本增效和平價(jia) 上網的倒逼下,背板價(jia) 格逐年下滑,企業(ye) 毛利率也在逐年降低。

2019-2025年不同背板膠膜市場占比變化趨勢(來源:中國光伏行業(ye) 協會(hui) )

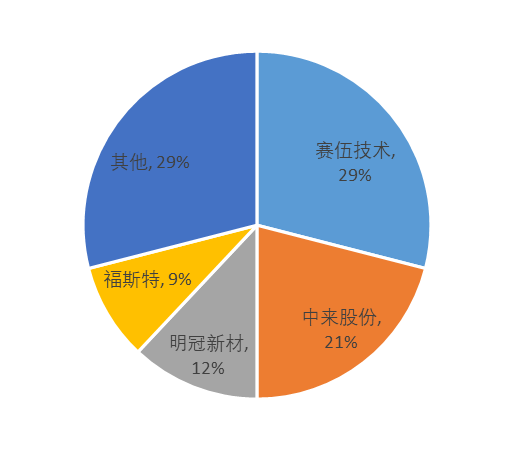

光伏背板同樣產(chan) 業(ye) 集中度較高,賽伍技術、中來股份市場占比合計達到50%。

主要背板廠商市場份額(來源:中國光伏行業(ye) 協會(hui) )

(3)光伏封裝膠膜

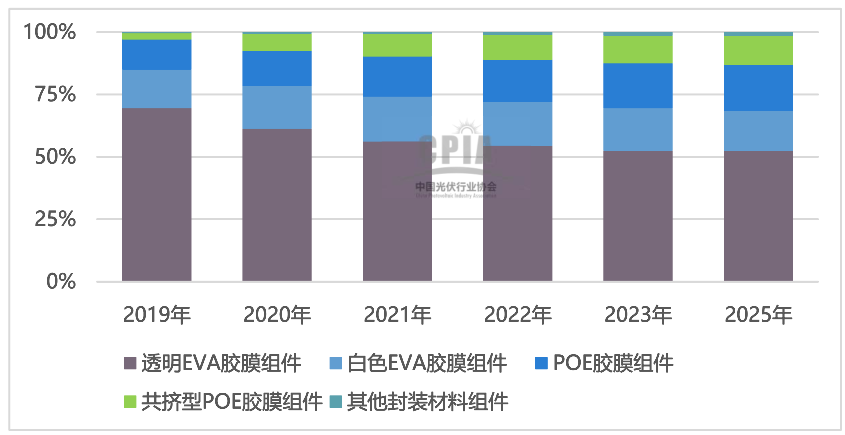

傳(chuan) 統的透明EVA膠膜仍是主流產(chan) 品,約占69.6%的市場份額。預計未來隨著雙玻組件市場占比的增加,其市占率會(hui) 逐步降低,所騰出的市場空間將被白色EVA 、POE膠膜及共擠型POE膠膜占據。

2019-2025年不同封裝材料的市場占比變化趨勢(來源:中國光伏行業(ye) 協會(hui) )

2019年全球光伏組件封裝膠膜市場需求繼續呈增長態勢,但由於(yu) 組件平均功率大幅提升,平均單瓦組件所消耗的封裝膠膜用量相應減少。

目前封裝膠膜市場,福斯特占據60-70%的份額,其次是海優(you) 威、東(dong) 方日升、3M、鹿山、百佳等總份額大約25-30%,賽伍技術約為(wei) 5%,但POE銷量全球第二,市場占比高達15%。

(4)光伏玻璃

光伏玻璃是光伏組件用玻璃,通常作為(wei) 常規光伏組件的蓋板玻璃、雙玻組件的蓋板和背板玻璃,以及雙麵雙玻組件的背板玻璃,即鍍膜或非鍍膜超白壓花玻璃。

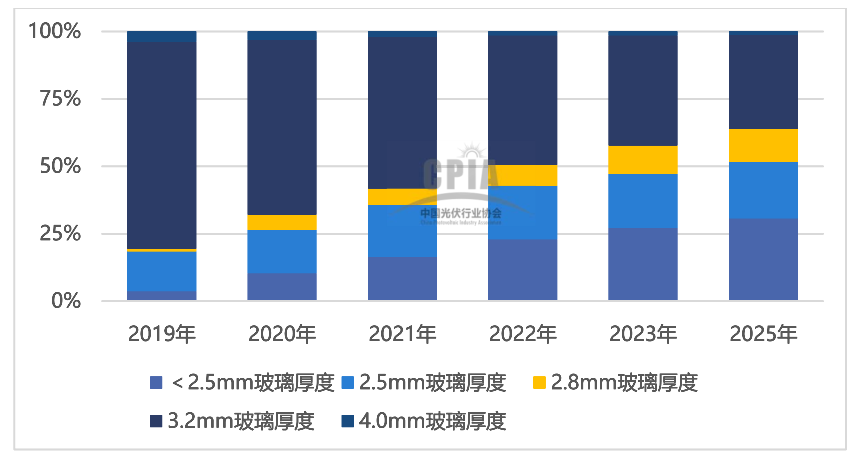

目前蓋板玻璃厚度主要有2.5mm以下、2.5mm、2.8mm、3.2mm、4.0mm等幾種規格,3.2mm的蓋板玻璃市場占有率最高為(wei) 76.8%。隨著組件輕量化和新技術的不斷產(chan) 生,蓋板玻璃會(hui) 向薄片化發展,3.2mm厚度的蓋板玻璃市占率將不斷被壓縮,2.8mm及以下蓋板玻璃市場份額將逐步提升。

2019-2025年不同蓋板玻璃厚度的組件市場占比變化趨勢(來源:中國光伏行業(ye) 協會(hui) )

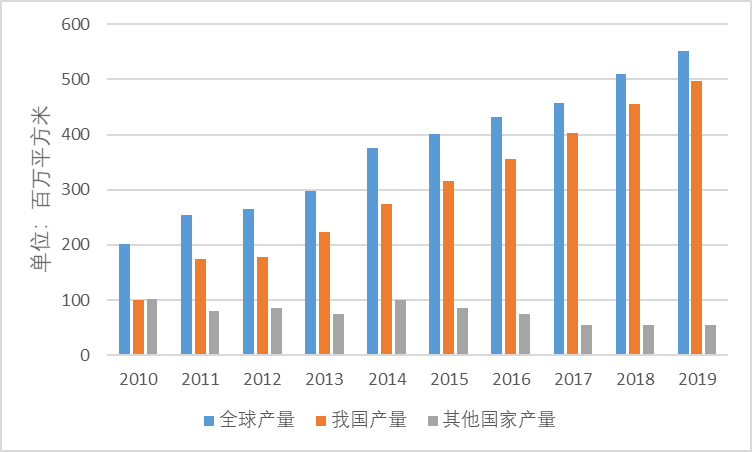

無論是從(cong) 國際和國內(nei) 看,光伏玻璃行業(ye) 市場集中度都很高。全球來看,國際上約80%的光伏電池組件采用中國生產(chan) 的光伏玻璃。

2010-2019年全球光伏玻璃產(chan) 量情況(按3.2mm厚度測算)(來源:中國光伏行業(ye) 協會(hui) )

目前光伏玻璃行業(ye) 的主要參與(yu) 者有信義(yi) 光能、福萊特、彩虹、金信太陽能、南玻、中建材等企業(ye) ,其中信義(yi) 光能(約30%市場份額)和福萊特(約25%市場份額)處於(yu) 第一梯隊,彩虹、金信、南玻處於(yu) 第二梯隊。

(5)逆變器

2019年全球光伏新增裝機市場對光伏逆變器的市場需求保持增長趨勢,且隨著累計光伏裝機規模的逐漸增大,存量項目逆變器更換的市場需求進一步增多。據測算,2019年全球逆變器市場總需求超過122GW。

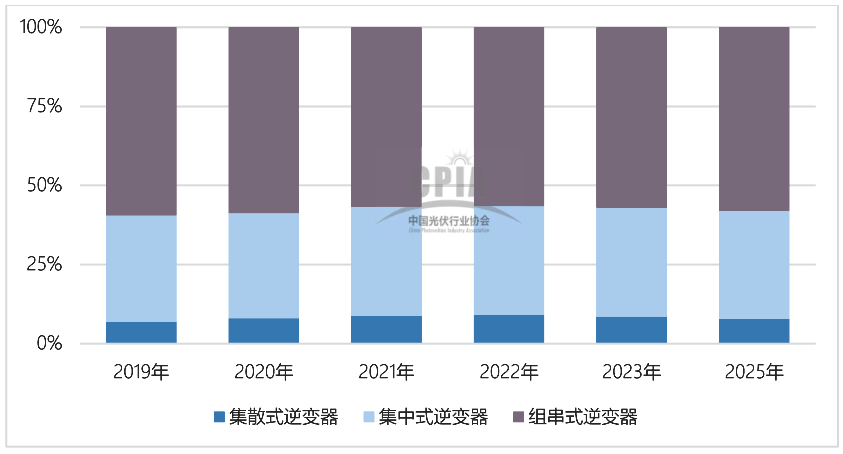

2019年光伏逆變器市場主要以集中式逆變器、組串式逆變器為(wei) 主。從(cong) 需求產(chan) 品類型來看,全球範圍內(nei) 依然遵循大型地麵電站優(you) 選集中式逆變器、工商業(ye) 和住宅分布式優(you) 選組串式逆變器的選型原則。

2019-2025年不同類型逆變器市場占比變化趨勢(來源:中國光伏行業(ye) 協會(hui) )

隨著傳(chuan) 統光伏市場趨於(yu) 穩定甚至出現下滑,逆變器企業(ye) 在傳(chuan) 統市場中的競爭(zheng) 加劇;與(yu) 此同時,受中國市場政策的波動影響,中國逆變器廠商出海步伐加速,具備成本優(you) 勢的中國企業(ye) 越來越多的參與(yu) 到新興(xing) 市場的競爭(zheng) 中,光伏逆變器的全球化競爭(zheng) 越來越激烈;此外,逆變器產(chan) 業(ye) 逐漸升級、技術不斷進步,逆變器的製造成本也逐漸下降。

從(cong) 市場競爭(zheng) 格局來看,中國的華為(wei) 、陽光電源以及德國SMA三家逆變器企業(ye) 2019年市場占有率依然位列前三甲。

全球主要逆變器企業(ye) 出貨排名(來源:中國光伏行業(ye) 協會(hui) )

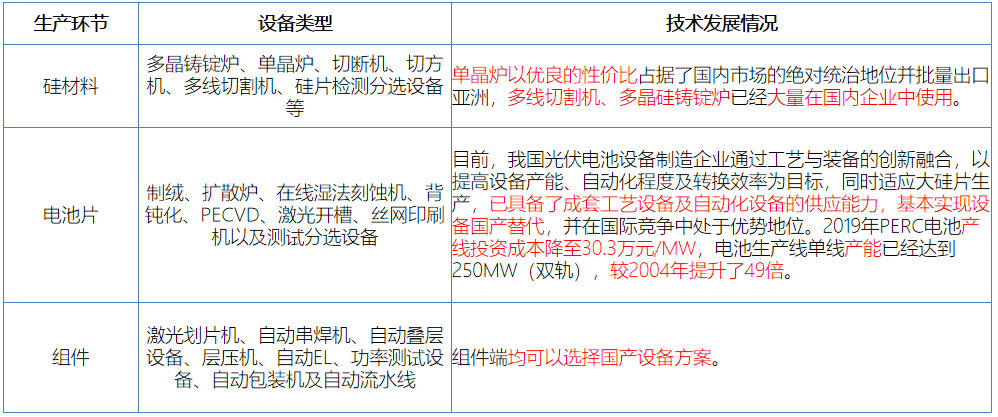

光伏產業設備

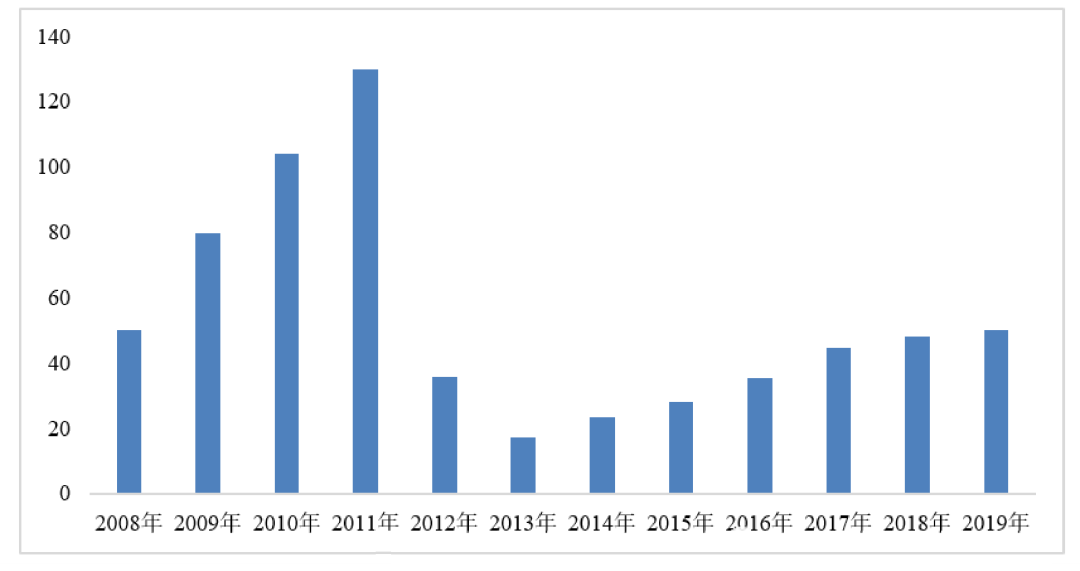

2019年光伏產(chan) 品產(chan) 量增長拉動光伏設備投資繼續增長。2019年全球光伏設備行業(ye) 銷售收入增至50億(yi) 美元,同比增長4.2%。其中中國市場規模達到250億(yi) 元,同比增長13.6%,占全球市場的71.4%。2019年中國光伏設備產(chan) 業(ye) 產(chan) 值超過200億(yi) 元。

2008-2019年全球光伏設備行業(ye) 銷售收入(單位:億(yi) 美元)(來源:中國光伏行業(ye) 協會(hui) )

目前,我國光伏設備企業(ye) 從(cong) 矽材料生產(chan) 、矽片加工、光伏電池片、組件設備的生產(chan) 以及相應的純水製備、環保處理、淨化工程的建設、以及與(yu) 光伏產(chan) 業(ye) 鏈相應的檢測設備、模擬器等,已經具備成套供應能力,部分產(chan) 品如濕法清洗設備、製絨機、擴散爐、管式PECVD、印刷機、單晶爐、多晶鑄錠爐、層壓機、檢測及自動化設備等已有不同程度的出口。

(來源:中國光伏行業(ye) 協會(hui) )

2019年國外光伏設備製造企業(ye) 的業(ye) 績都有不同程度地下滑,部分設備製造企業(ye) 開始收縮、調整,甚至取消光伏業(ye) 務;國外設備製造企業(ye) 將業(ye) 務重點轉向了下一代高效太陽電池技術所需設備的製造上。

2019年全球部分光伏設備製造企業(ye) 的收入情況(來源:中國光伏行業(ye) 協會(hui) )

2019 年,國內(nei) 光伏設備製造企業(ye) 的銷售收入快速增長,大部分光伏設備製造企業(ye) 的盈利水平繼續出現不同程度的下滑,為(wei) 拓展業(ye) 務範圍,提升盈利水平,部分設備製造企業(ye) 開始利用自身作為(wei) 設備供應商的優(you) 勢進入了產(chan) 品生產(chan) 環節。

光伏設備產(chan) 業(ye) 集中度大幅提升。1) 矽片端,單晶爐市場基本被晶盛機電、連城數控、北方華創這3 家企業(ye) 占據,多線切割機則幾乎被高測股份、連城數控、上機數控這3家企業(ye) 占據;2) 電池端,背鈍化設備新增市場已基本被捷佳偉(wei) 創、江蘇微導、理想晶延半導體(ti) 、深圳豐(feng) 盛裝備等幾家企業(ye) 占據。

2019年我國部分光伏設備製造企業(ye) 的收入情況 (來源:中國光伏行業(ye) 協會(hui) )

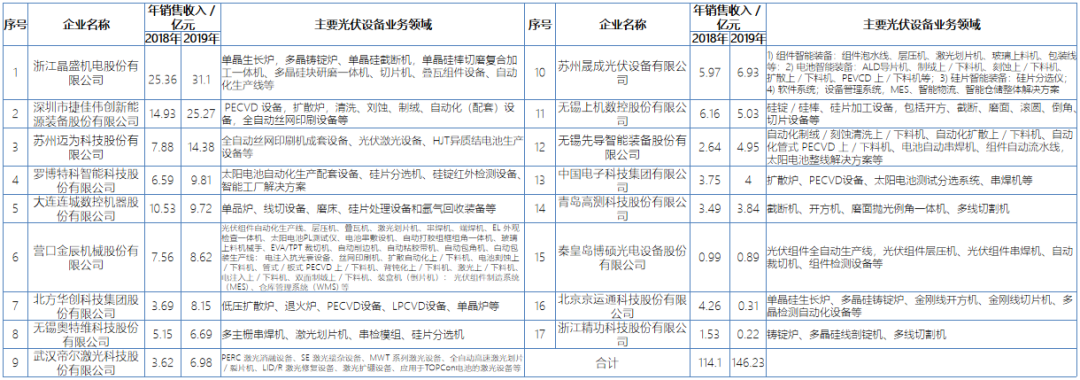

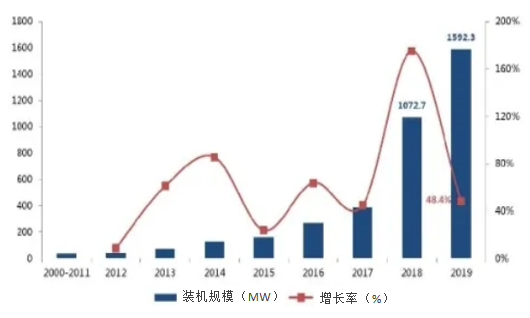

光伏+儲能產業

截至2019年底,全球已投運儲(chu) 能項目累計裝機規模為(wei) 183.1GW,同比增長1.2%,抽水蓄能占比最大達93.4%,電化學儲(chu) 能累計裝機規模為(wei) 8216.5MW,占比4.5%,同比增長0.9個(ge) 百分點;我國已投運儲(chu) 能項目累計裝機規模為(wei) 32.3GW,占全球18%,同比增長3.2%,抽水蓄能占比最大達93.7%,電化學儲(chu) 能累計裝機規模為(wei) 1592.3MW,占比4.9%,同比增長1.5個(ge) 百分點。

從(cong) 市場競爭(zheng) 格局來看,中國的華為(wei) 、陽光電源以及德國SMA三家逆變器企業(ye) 2019年市場占有率依然位列前三甲。

2000-2019年全球電化學儲(chu) 能市場規模(來源:中國光伏行業(ye) 協會(hui) )

2000-2019年我國電化學儲(chu) 能市場規模(來源:中國光伏行業(ye) 協會(hui) )

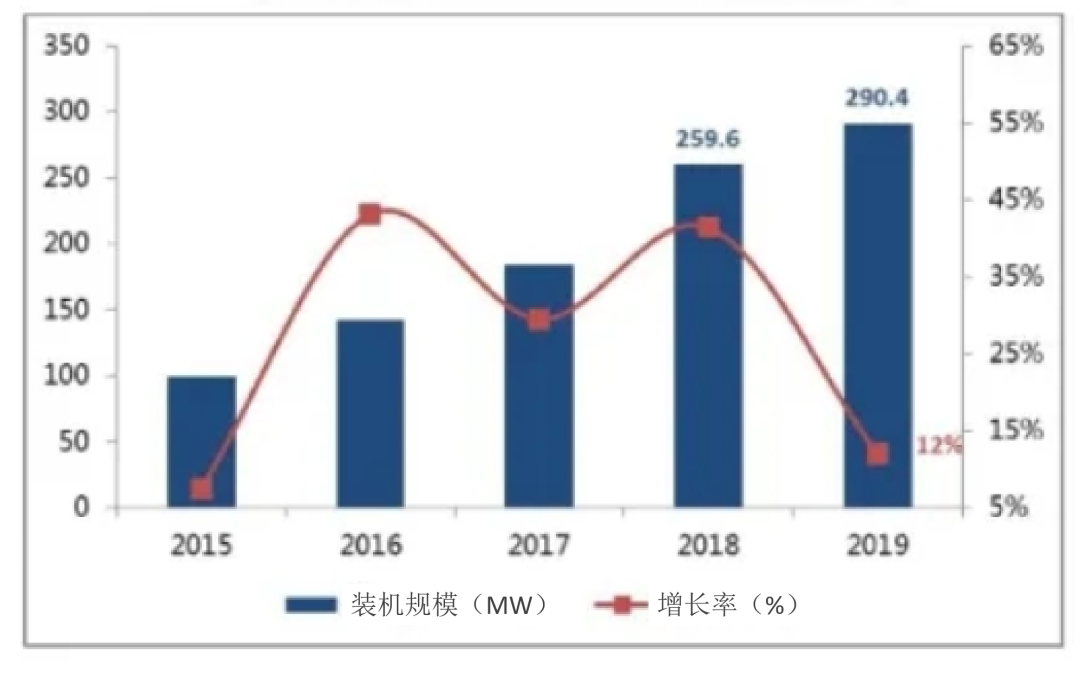

截至2019年底,我國已投運的、與(yu) 光伏相配套的儲(chu) 能項目累計裝機規模為(wei) 290.4MW,占中國儲(chu) 能投運項目總規模的18%,同比增長12%。

黃河水電、魯能集團、協鑫新能源等新能源企業(ye) 對儲(chu) 能的理解和認識逐步加深,同時對儲(chu) 能為(wei) 光伏電站帶來的價(jia) 值進一步認同。

2015-2019年中國累計投運光儲(chu) 市場規模(來源:中國光伏行業(ye) 協會(hui) )

國內(nei) 光儲(chu) 項目按應用模式分為(wei) 集中式光儲(chu) 和分布式光儲(chu) 。集中式光儲(chu) 主要是儲(chu) 能與(yu) “三北”地區的大型光伏電站相結合,占所有光儲(chu) 項目總規模的56%;分布式光儲(chu) 的應用場景則相對多樣,占所有光儲(chu) 項目總規模的44%。

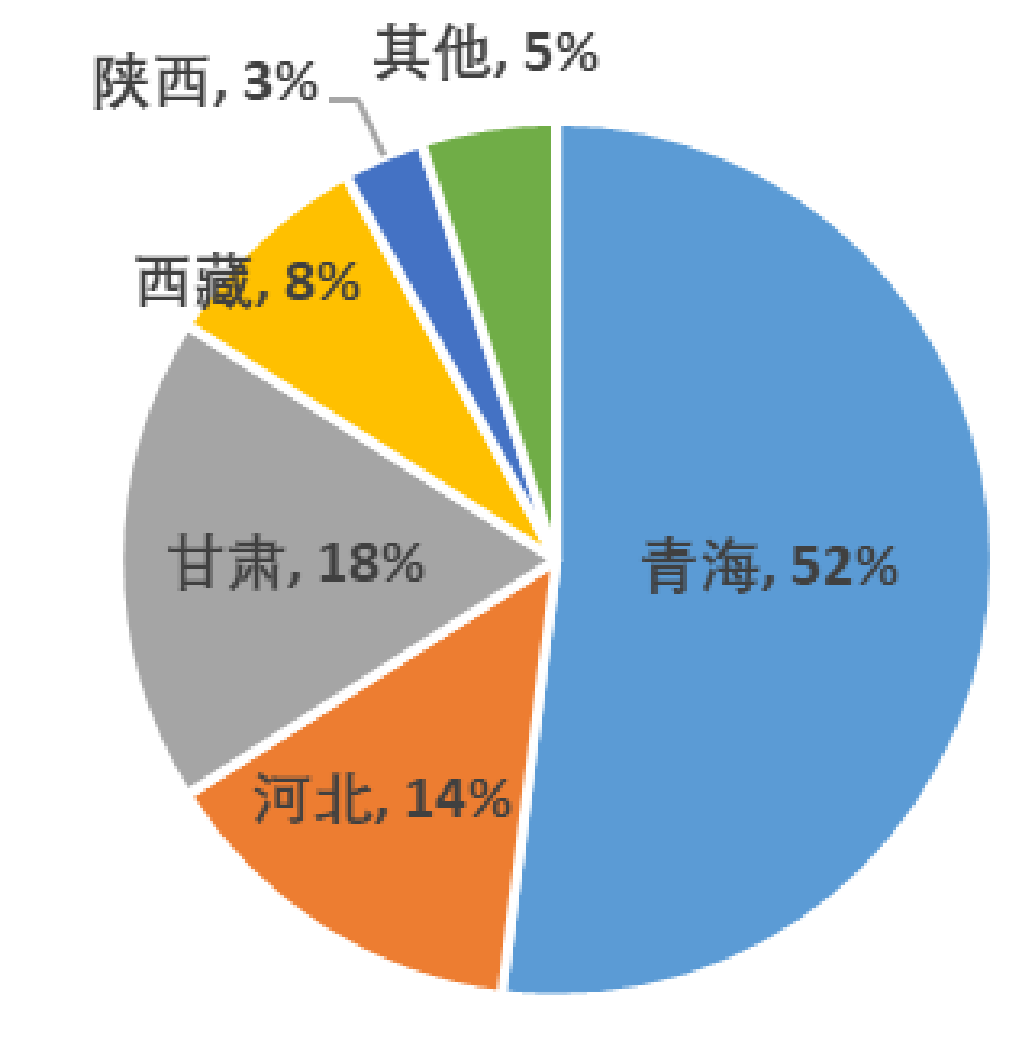

中國累計投運集中式光儲(chu) 電站項目的地區分布(來源:中國光伏行業(ye) 協會(hui) )

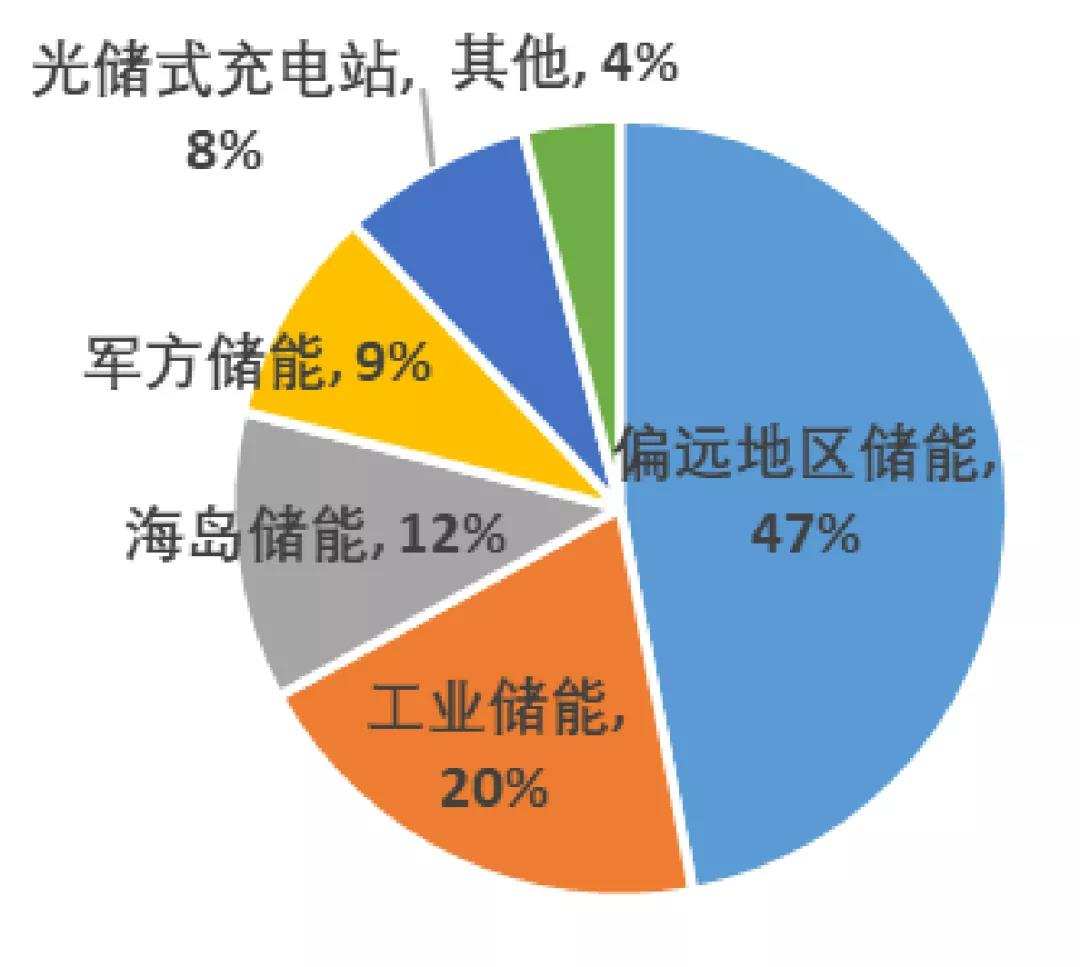

中國累計投運分布式光儲(chu) 電站項目的應用場景分布(來源:中國光伏行業(ye) 協會(hui) )

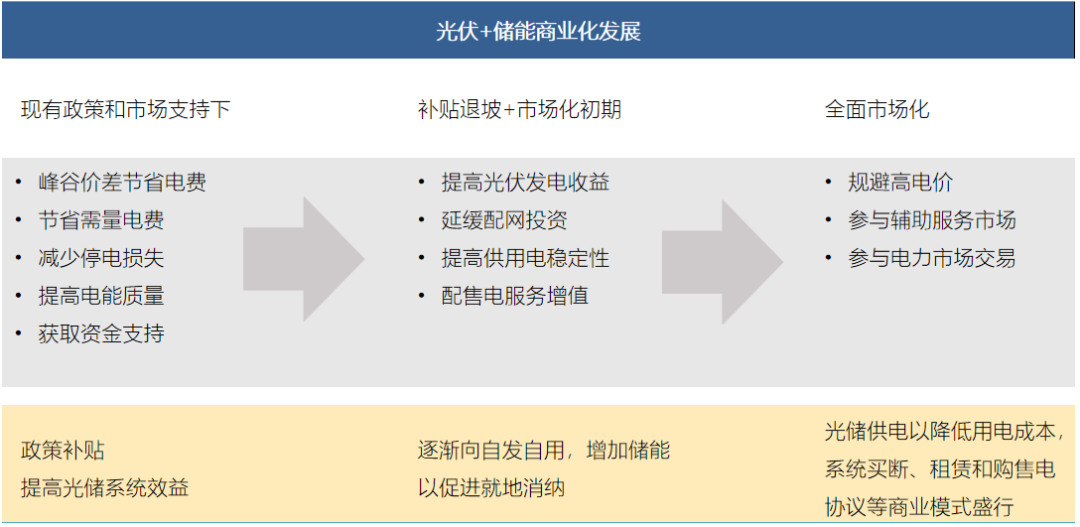

在儲(chu) 能轉移電力的成本缺乏經濟性的情況下,“531”光儲(chu) 結合的國家級政策,以及新疆、合肥等省市以及西北等區域發布的地方級政策,目前主要靠補貼推動光儲(chu) 向全麵市場化發展。

(來源:中國光伏行業(ye) 協會(hui) )

五、光伏未來發展展望

· 市場空間持續增長

· 產(chan) 業(ye) 集中度進一步提升

· 技術進步進一步加速

· 光伏應用進一步多樣化

轉載請注明出處。

相關文章

相關文章

熱門資訊

熱門資訊

精彩導讀

精彩導讀

關注我們

關注我們