激光是作為(wei) 繼原子能、計算機、半導體(ti) 之後,人類的又一重大發明。激光是指原子受激輻射產(chan) 生的光,具有高亮度、高方向性、高單色性和高相幹性的特性。激光的良好性能使其在工業(ye) 、通信、醫學、軍(jun) 事等領域具備較高的應用高價(jia) 值。

激光加工是將激光束照射到工件的表麵,以激光的高能量來切除、熔化材料以及改變物體(ti) 表麵性能。常見的激光設備主要包括激光切割設備、激光打標設備、激光焊接設備、激光雕刻設備、激光快速成型設備,其它激光設備包括激光美容、激光醫療、激光顯示、激光照明、激光測量、激光熔覆、激光通信、激光微加工等。

根據《fun88官网平台產(chan) 業(ye) 發展報告》,2020 年fun88官网平台設備市場規模為(wei) 692億(yi) 元,2010-2020 年 CAGR 約 21.7%,其中工業(ye) 是主流應用,2020 年中國工業(ye) 激光設備市場規模為(wei) 432.1 億(yi) 元,占比約 63%。

根據億(yi) 渡數據統計及預測,2021年fun88官网平台市場規模已達到821億(yi) 元,較 2020 年增長 17.43%。隨著疫情防控政策的調整和製造業(ye) 的發展,預計 2026年fun88官网平台設備市場規模將達到 1,877.65 億(yi) 元。

中國是全球最大激光市場,按照 2020 年激光加工設備銷售額和當年平均匯率計算,2020 年全球激光加工設備市場規模為(wei) 1,200億(yi) 元,fun88官网平台加工設備在全球的市場份額約為(wei) 36%。

整體(ti) 來看,我國工業(ye) 激光設備仍以切割、焊接和打標等宏觀加工為(wei) 主,2021 年占比合計高達 67%。而激光加工設備在半導體(ti) 和顯示、精密加工領域的銷售額占比分別僅(jin) 為(wei) 12%、9%,隨著精細激光微加工技術向更多的應用領域擴展,未來精細激光微加工市場份額將會(hui) 有很大的提升。

激光精密加工設備市場前景廣闊

我國傳(chuan) 統的製造業(ye) 正麵臨(lin) 深度的轉型升級,高附加值、高技術壁壘更的高端精密加工是其中的一個(ge) 重要方向。隨著高精密加工需求的增加,相關(guan) 的精密加工技術也隨著快速發展,其中激光技術在市場上獲得越來越多的認可。

激光精密加工可分為(wei) 四類應用,分別是精密切割、精密焊接、精密打孔和表麵處理。在目前的技術發展與(yu) 市場環境之下,激光切割、焊接的應用更為(wei) 普及,3C 電子、新能源電池則是當前應用最多的領域。公司的精密激光加工設備主要應用於(yu) 半導體(ti) 及光學、顯示、新型電子、新能源以及科研領域。

半導體(ti) 產(chan) 品主要包括 LED、集成電路、分立器件、光電子器件等產(chan) 品大類,被廣泛應用於(yu) 電子及通信領域。其中市場規模占比最大的集成電路(80%以上),激光加工設備在本領域主要應用於(yu) 集成電路和 LED 芯片的晶圓切割、刻蝕,以及對光學鏡頭中光學鍍膜玻璃的切割處理等方麵。

中國在製造業(ye) 中領先的地位,使其成為(wei) 引領全球半導體(ti) 產(chan) 業(ye) 發展的重要引擎。中國在半導體(ti) 整體(ti) 價(jia) 值鏈中占 9%,消費市場中占 24%; 2021 年中國集成電路產(chan) 業(ye) 銷售額為(wei) 10,458.3 億(yi) 元,首次突破萬(wan) 億(yi) 元,同比增長 18.2%。

中國集成電路產(chan) 業(ye) 結構也逐步從(cong) 附加值相對較低的封裝測試領域向附加價(jia) 值更高的設計領域轉型,2021 年設計業(ye) 銷售額達到 4,519 億(yi) 元,同比增長 19.6%;製造業(ye) 銷售額達到 3,176.3 億(yi) 元,同比增長 24.1%;封裝測試業(ye) 銷售額為(wei) 2,763 億(yi) 元,同比增長10.1%。

激光劃片機在 LED 行業(ye) 廣泛應用,逐漸成為(wei) 主流工藝。在 LED 製造業(ye) ,激光設備主要用於(yu) 晶圓劃片。激光切割相比傳(chuan) 統的金剛石劃片機具有絕對優(you) 勢,激光劃片加工帶來的晶圓微裂紋以及其他損傷(shang) 更小,且無汙染、良率高、穩定性強。

2016-2018 年受益 LED 行業(ye) 的發展,以及激光劃片機逐步取代金剛石刀具切割成為(wei) 市場主流,LED 激光設備投資規模達到 4-5 億(yi) 元左右,隨著 2019年後 LED 景氣回落,激光設備投資也下降至 2-3 億(yi) 元左右。

隨著國家《半導體(ti) 照明節能產(chan) 業(ye) 規劃》等政策的助力、MiniLED 的商用化以及 Micro LED 等新型顯示技術的逐步成熟量產(chan) ,LED 產(chan) 業(ye) 將為(wei) 激光加工產(chan) 業(ye) 帶來更大的需求,預計 LED 行業(ye) 將重回快速成長通道。相關(guan) 激光設備也將從(cong) 切割設備擴展為(wei) 切割、裂片、剝離、修複等多種設備,有望帶動中國大陸 LED 相關(guan) 激光設備投資市場突破 6 億(yi) ,預計 2025 年達到 6.6 億(yi) 元人民幣的規模。

在光學領域,激光加工設備主要用於(yu) 高清攝像頭模組光學部件(主要是紅外截止濾光片和光學鏡頭)的加工處理。在全球智能手機、平板電腦、視頻監控係統市場快速發展的大背景下,攝像頭模組出貨量呈現出持續增長的態勢。

據 Yole Development 統計,2018 年全球攝像頭模組市場規模已達 271 億(yi) 美元,預計在 2024 年將增長至 450 億(yi) 美元,2018-2024 年複合增速將達到 8.82%。智能手機是拉動攝像頭模組市場規模增長的主要驅動力。

根據 IHS 數據,2018-2021年,全球智能手機出貨量將從(cong) 14.17億(yi) 部增長至14.56億(yi) 部, CAGR為(wei) 0.91%;全球智能手機鏡頭需求量將從(cong) 35.47億(yi) 顆升至56.50億(yi) 顆,CAGR16.79%,平均每部智能手機鏡頭數將從(cong) 2.50顆升至3.88顆,CAGR 為(wei) 15.78%。

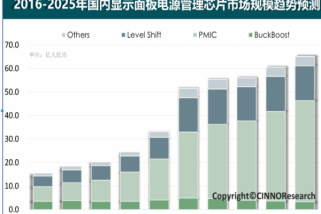

顯示市場是激光加工設備一個(ge) 極其重要的應用領域。目前市場上主要的顯示技術包括液晶顯示(LCD)、有機發光二極管顯示(OLED)等,而激光加工設備主要用於(yu) 上述各類顯示屏幕的蝕刻、剝離、切割、修複以及精細微加工。

大尺寸、智能化商業(ye) 電視的需求將成為(wei) 未來 LCD 麵板增長的主要動力。受生活方式改變以及各種移動終端的競爭(zheng) 影響,消費電視市場一路走低,而商用電視的大尺寸化、智能化帶動其在酒店、會(hui) 議、零售等市場應用,2021 年商用電視銷售量達到 457 萬(wan) 台,同比增長 4.8%。疫情過後,酒店、零售行業(ye) 回暖,新的一輪升級改造來臨(lin) ,商用電視有機會(hui) 迎來小高峰。

根據 IDC 數據顯示,預計 2022 年中國商用顯示市場四類液晶產(chan) 品出貨量達到 901 萬(wan) 台,同比增長11%,其中交互式電子白板市場同比增長 19.9%、廣告機同比增長 24.4%、LCD拚接屏同比增長 11.6%、商用電視同比增長 5.1%。

隨著全球消費電子產(chan) 業(ye) 的迅猛發展,激光加工技術在該領域的應用也在不斷拓展。電子產(chan) 品零部件對於(yu) 精密度、集成度要求極高,各種不同異型、敏感材料的加工都需要高精密度的技術支撐。激光加工也被大量應用在如消費電子用芯片、高分子材料、軟硬電路板切割,及各種材料精細打標、特種金屬表麵處理等環節中。

近年來,我國消費電子產(chan) 品快速更新換代,帶動了手機、平板等消費電子設備的快速增長,為(wei) 消費電子產(chan) 品的市場規模帶來了持續動力。數據顯示,2017年我國消費電子市場規模為(wei) 16120 億(yi) 元,2021 年增至 18113 億(yi) 元,市場規模龐大。隨著我國新冠肺炎疫情形勢好轉以及市場需求的恢複,2022 年我國消費電子市場規模預計將達 18,649 億(yi) 元。

SiC:從(cong) 劃片設備拓展至切片設備

SiC 作為(wei) 第三代寬禁帶半導體(ti) 材料,被認為(wei) 是電子工業(ye) 中矽基半導體(ti) 的替代材料。SiC 在禁帶寬度、擊穿電場強度、飽和電子漂移速率、熱導率以及抗輻射等關(guan) 鍵參數方麵相比矽基具有顯著優(you) 勢,可以進一步滿足了現代工業(ye) 對高功率、高電壓、高頻率的需求。

製備的 SiC 器件如二極管、晶體(ti) 管和功率模塊具有更優(you) 異的電氣特性,能夠克服矽基無法滿足高功率、高壓、高頻、高溫等應用要求的缺陷,也是能夠超越摩爾定律的突破路徑之一,因此被廣泛應用於(yu) 新能源領域(光伏、儲(chu) 能、充電樁、電動車等)。

SiC 器件產(chan) 業(ye) 鏈與(yu) 傳(chuan) 統半導體(ti) 類似,主要由襯底、外延、器件、封測、應用等環節組成。碳化矽晶片作為(wei) 半導體(ti) 襯底材料,根據電阻率不同可分為(wei) 導電型、半絕緣型。

導電型襯底可用於(yu) 生長碳化矽外延片,製成耐高溫、耐高壓的碳化矽二極管、碳化矽 MOSFET 等功率器件,應用於(yu) 新能源汽車、光伏發電、軌道交通、智能電網、航空航天等領域;半絕緣型襯底可用於(yu) 生長氮化镓外延片,製成耐高溫、耐高頻的 HEMT 等微波射頻器件,主要應用於(yu) 5G 通訊、衛星、雷達等領域。

碳化矽產(chan) 業(ye) 鏈的價(jia) 值集中於(yu) 襯底和外延部分。前端兩(liang) 部分占碳化矽器件成本的47%、23%,而後端的設計、製造、封測環節僅(jin) 占 20%。其中襯底製造是碳化矽產(chan) 業(ye) 鏈技術壁壘最高、價(jia) 值量最大的環節,是未來碳化矽大規模產(chan) 業(ye) 化推進的核心環節。隨著國內(nei) 碳化矽襯底產(chan) 能建設的推進,市場對於(yu) 其原材料高純熱場、高純保溫、高純碳粉、高純碳化矽粉等需求將快速增加。

受新能源汽車、電力設備等需求驅動,碳化矽器件市場前景廣闊。SiC 隨著在新能源汽車、充電基礎設施、5G 基站、工業(ye) 和能源等應用領域展開,需求迎來爆發增長,其中,新能源汽車是 SiC 器件應用增長最快的市場。

CASA Research 數據顯示,2022 年我國第三代半導體(ti) 功率電子在電動汽車及充電樁市場規模約為(wei) 68.5 億(yi) 元,預計到 2026 年將增長至 245 億(yi) 元,年均增速接近 37.5%,是未來幾年第三代半導體(ti) 功率電子市場增長的主要驅動力。

CASA Research 將國內(nei) 碳化矽車用市場折算成晶圓,預計國內(nei) 2022 年新能源汽車市場 6 英寸碳化矽晶圓需求量近 25 萬(wan) 片,預計到 2026 年需求量將增長到近 100 萬(wan) 片。

國外多家碳化矽龍頭企業(ye) 迎來擴產(chan) 高潮。2021 年 7 月,安森美在京畿道富川市投資 10 億(yi) 美元,建立一個(ge) 新的研究中心和晶圓製造廠,產(chan) 出 SiC 功率芯片將部署在電動汽車中,預計 2025 年投產(chan) ;2021 年 8 月,安森美新罕布什爾州哈德遜的碳化矽工廠正式落成,該廠將使安森美到 2022 年底的 SiC 晶圓產(chan) 能同比增加 5 倍。

2021年 9 月,安森美在捷克 Roznov 擴建的碳化矽(SiC)工廠落成,未來兩(liang) 年內(nei) 產(chan) 能將逐步提高 16 倍。英飛淩位於(yu) 馬來西亞(ya) 的碳化矽和氮化镓工廠在 2022 年 7 月正式奠基。項目總投資約 144 億(yi) 元,將於(yu) 2024 年下半年開始出貨。Wolfspeed 宣布將建造世界上最大的碳化矽材料工廠,旨在將公司在北卡羅來納州的碳化矽材料的產(chan) 能提高 10 倍以上。

國內(nei) 廠商也在紛紛加碼布局碳化矽市場。湖南三安總投資 80 億(yi) 元建設的產(chan) 業(ye) 園二期項目正式開工,於(yu) 2022 年建成投產(chan) ,此外,三安與(yu) 理想汽車出資成立了蘇州斯科半導體(ti) 有限公司,已於(yu) 2022 年 8 月正式啟動建設,產(chan) 線將在 2024 年投產(chan) ,計劃產(chan) 能可達 240 萬(wan) 隻碳化矽半橋功率模塊。

士蘭(lan) 微 6 吋 SiC 線項目已實現初步通線,首個(ge) SiC 器件芯片已投片成功,目前正在加快後續設備的安裝、調試,目標是在 2022 年年底形成月產(chan) 2000 片 6 英寸 SiC 芯片的生產(chan) 能力;廣東(dong) 芯粵能總投資 35億(yi) 元的碳化矽芯片製造項目潔淨室在 11 月份已正式啟用,將年產(chan) 6 吋、8 吋碳化矽芯片各 24 萬(wan) 片。

轉載請注明出處。

相關文章

相關文章

熱門資訊

熱門資訊

精彩導讀

精彩導讀

關注我們

關注我們