美國第二大整形設備製造商史賽克公司(Stryker 紐交所交易代碼:SYK)25日宣布,將以16.5億(yi) 美元收購Mako外科治療公司(Mako Surgical 納斯達克交易代碼:MAKO)及其相關(guan) 核心技術。當日,Mako股價(jia) 大漲逾82%。

業(ye) 內(nei) 人士指出,近年醫療器械板塊異軍(jun) 突起,已經越來越被投資者所看好,投資前景甚至超過許多尖端醫藥股。但部分知名度較高的大型綜合藥企在該領域卻並不具備明顯優(you) 勢,收購專(zhuan) 攻某一技術的中小型企業(ye) 成為(wei) 它們(men) 占領該領域市場的“捷徑”,這種“大魚”吞“小魚”的局麵將造就一種雙贏局麵。近年來中國相關(guan) 企業(ye) 也不斷受到海外巨頭的青睞,對於(yu) 前者來說,這正是其發展良機。

史賽克大手筆並購

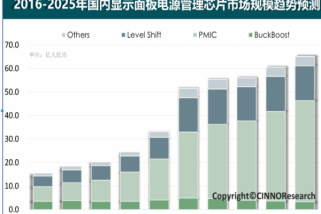

美股生物醫藥板塊今年以來表現上佳,標普道瓊斯指數公司最新的統計顯示,十大板塊中,生物醫藥板塊以29.02%的漲幅居於(yu) 各大板塊之首,遠高於(yu) 標普500指數19.89%的漲幅。分析人士指出,此前市場關(guan) 注更多的是一些尖端製藥企業(ye) ,但隨著圍繞醫療器械板塊的並購此起彼伏,該細分領域越來越受到投資者重視。此次史賽克給出的86%溢價(jia) 率高於(yu) 此前多數案例,並且收購當日Mako即跳漲至收購價(jia) 附近,均證明了市場的普遍看好。

根據雙方達成的協議,史賽克將為(wei) 每股Mako股票支付30美元,較該股24日收盤價(jia) 16.17美元溢價(jia) 約86%。兩(liang) 公司對此項交易的估值約為(wei) 16.5億(yi) 美元。受此消息推動,Mako股價(jia) 25日開盤即暴漲逾82%,最終漲82.19%至29.46美元,接近於(yu) 史賽克提出的收購報價(jia) 。

史賽克隨後表示,此項交易尚須獲得Mako股東(dong) 的批準。不包括收購和整合開支在內(nei) ,預計此項收購完成後首個(ge) 財年將推動其調整後每股盈利增加大約10到12美分,對第二個(ge) 財年的盈利不會(hui) 產(chan) 生影響,但在此之後將繼續增加其盈利。

史賽克首席執行官凱文·A·羅博還指出:“Mako已經在機器人(42.440, 0.04, 0.09%)輔助外科手術技術領域取得引人注目的成績,我們(men) 相信此次收購將有非常光明的前景。特別是從(cong) 長期來看,獲得如此優(you) 秀的公司,加之史賽克本身強大的實力、悠久的曆史,都將使公司固定設備和手術器械領域發展的障礙越來越少。希望Mako的成員能夠迅速地融入到史賽克中,創造美好的未來。”

Mako總部位於(yu) 佛羅裏達州,其產(chan) 品包括Rio機械臂互動矯形係統以及Restoris骨科植入物係列等,最近還推出了Makoplasty全髖關(guan) 節置換係統。

海外巨頭關(guan) 注中企

分析人士指出,一些綜合性藥企盡管聲名遠播,但並不一定在所有細分領域都優(you) 勢明顯,相反部分專(zhuan) 業(ye) 性醫藥企業(ye) 卻在某一領域具有難以替代的地位。對於(yu) 後者來說,被前者收購無疑將提升其影響力,對長期發展也將構成利好。所以對於(yu) 雙方來說,優(you) 勢互補決(jue) 定了它們(men) 之間的關(guan) 係是“強強聯合”,而絕非簡單的“吞並”。

2012年,美國醫藥巨頭強生製藥斥213億(yi) 美元、耗時一年多收購瑞士醫療器械服務公司辛迪思的大戲終於(yu) 落幕,該樁交易也成為(wei) 全球最大的並購案之一。此次收購不僅(jin) 化解了競爭(zheng) 局麵,也將辛迪思在創傷(shang) 治療領域內(nei) 的專(zhuan) 業(ye) 技術和完善銷售網絡一並獲得,增加骨科成為(wei) 其重要盈利來源的砝碼。

中國醫療器械相關(guan) 公司也不斷獲得外資巨頭青睞。除此次Mako收購外,今年1月21日,史賽克還以每股7.5港元的價(jia) 格,溢價(jia) 45.3%收購了在香港上市、中國本土最大的骨科器械公司——創生醫療。創生醫療是中國領先的骨科產(chan) 品生產(chan) 商,根據權威機構統計,創生以市場份額計算是中國骨科產(chan) 品生產(chan) 商中最大的創傷(shang) 產(chan) 品生產(chan) 商及三大脊柱產(chan) 品生產(chan) 商之一。

美國另一醫療科技巨頭美敦力則在2012年宣布了對在美國上市的中概股康輝醫療8.16億(yi) 美元的收購,後者在中國骨科手術器械領域享有盛名,且產(chan) 品覆蓋全麵,包含創傷(shang) 、脊柱、人工關(guan) 節置換等。並購後的康輝從(cong) 紐交所私有化退市,成為(wei) 美敦力首個(ge) 總部在美國之外的業(ye) 務部門。美敦力此舉(ju) 旨在加速其全球化的進程,相對美敦力定位高端,康輝的產(chan) 品價(jia) 格相對經濟,此項並購可幫助美敦力拓展包括中國在內(nei) 的新興(xing) 市場的中低端市場。康輝則認為(wei) ,借助於(yu) 美敦力的品牌、渠道和技術優(you) 勢,他們(men) 相信其高性價(jia) 比的產(chan) 品將在中國及其他新興(xing) 市場大有作為(wei) ,並最終在以美國為(wei) 首的發達國家市場占據重要地位。

此前,美敦力還曾收購另一家中國醫療器械公司、在香港上市的威高醫療設備的部分股份。

轉載請注明出處。

相關文章

相關文章

熱門資訊

熱門資訊

精彩導讀

精彩導讀

關注我們

關注我們